ハニミチさん、こんにちは。

最近よくFIREって聞くの。

FIREかっこよさそうなの。

私もFIREやってみたい。

どうやったらFIREできるのかな?

こんにちは、ハリネ。

ハリネはFIREに興味があるんだね。

FIREは不労所得で生活基盤を確立して労働から解放されることなんだ。

FIREができれば自由になる時間が劇的に増やすことができるから憧れるよね。

私もFIREを目標にがんばって資産運用をしているよ。

とはいえ、FIREは簡単には達成できないんだ。

それにFIREを達成しても、それで人生がすべて上手にいくわけでもないからね。

今回はFIREを達成する方法とFIREのメリット・デメリットについて一緒に考えていこうね。

・FIREのメリット・デメリット

・FIREを達成するための手順

FIREは達成することは非常に難しいです。

生活固定費の節約と収入の拡大、そして資産運用が必要になります。

そして、FIREだけ達成しても時間が余ってしまい充実した日常からは離れてしまいます。

趣味や好きな仕事を探すなどして、FIRE達成後も充実した人生を送れる準備もしておきましょう。

FIREの定義

FIREとはFinancial Independence Ritire Earlyの略なんだ。

労働による収入に頼らずに、貯蓄や資産運用などで発生する不労所得で生活していく人生のスタイルだよ。

FIREにはいくつかの種類があるけど、どのFIREでも今まで労働に使っていた時間を自分の思うように使えるようになるんだ。

だから、FIRE達成した後の生活スタイルは人それぞれで、『まったく働かないスタイル』や『自分の好きな仕事をするスタイル』、『今まで通りに働くスタイル』などがあるんだ。

どれも共通なのは、自分の人生を選択する自由を得ているところだよ。

資産運用の利益で生活する前提だから、貯蓄のみで生活していく早期リタイアより難易度は少しだけ低くなっているよ。

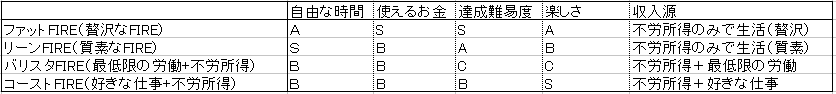

FIREの種類

ファットFIRE(贅沢なFIRE)

不労所得のみで贅沢な生活ができるFIRE。

FIREのなかで最も難易度が高く、最も達成後の自由度が高いんだ。

資産の目安は年間支出の25倍の資産を持つこと。

年間の支出には贅沢するための支出も入っているよ。

普通の人が達成するならたくさんの時間をかけるか、個人事業を成功させるなどの挑戦が必要になる。

ファットFIREを達成できたのなら金銭的な不自由は非常に少なくなるね。

ただ、資産運用にとられる時間は多くなりがちだから、自由を求めるFIRE民は注意しようね。

リーンFIRE(質素なFIRE)

不労所得のみで最低限の生活ができるFIRE。

年間支出の25倍の資産を持つ必要があるのはファットFIREと変わらないよ。

ただ、年間支出を抑えることで必要な資産を少なくしているのが特徴だね。

ファットFIREよりも必要な資産が少ないから比較的早めに達成できるんだ。

無駄な支出の削減を行う【生活費の最適化】が成功のカギになるよ。

生活固定費は何をいくら削減することができるのか、しっかり考えてみようね。

【家賃】

【保険料】

【携帯電話などの通信費】

【光熱費】

【交通費】

【サブスク代】

極限まで生活固定費を削減して、趣味のお金はちゃんと残しておくのが【生活費の最適化】のコツだよ。

リーンFIRE達成後はファットFIREを目指すのか、それともリーンFIRE達成で得た自由な時間を使って新しい目標に向かうのかで生活スタイルが大きく変化するんだ。

自分の目的にあわせて目標を設定しようね。

バリスタFIRE(最低限の労働+不労所得)

最低限の労働と不労所得で生活できるFIRE。

労働が必要だからFIREではないと、バリスタFIREを軽視する人もいると思う。

でも、必要な労働時間を少なくすることができて自由な時間を得ることができるバリスタFIREは立派なFIREだよ。

それに、生活固定費を調整すればリーンFIREへ移行することもできるからね。

目指す方法はリーンFIREと同じ方法が再現性のある方法だよ。

固定費を見直してコツコツ投資をする。

収入を大きくするために副業をはじめることもオススメだよ。

生活費の一部を不労所得で支払っていて会社での労働を削減するのがバリスタFIREなら、資産運用をはじめて不労所得を少しづつ育てている人たちはバリスタFIREを部分的に達成しているのかもしれないね。

あとは労働時間の削減だけだね。

コーストFIRE(好きな仕事+不労所得)

好きな仕事と不労所得で生活できるFIRE。

FIREのなかで労働を【良】としている珍しいFIREだよ。

FIREは手段であって目的ではないから、自分の好きなことを仕事にするために不労所得を利用するというのは理にかなっているよね。

FIREの達成難易度は労働する分だけ簡単だけど、好きな仕事で稼ぐこと自体が難しいよ。

トータルの難易度は一番難しいのかもしれない。でも、もう好きな仕事についているのならハードルは下がるね。

コーストFIREを目指すなら

①生活固定費を削減する

②コツコツ積立投資をする

③好きな仕事を副業にして所得の増加を狙う

この3つに取組んでいこう。

大変だけど少しづつ前進していこうね。

FIREのメリット・デメリット

FIREのメリット

・嫌なこと(労働)に時間を使わなくてもよい

・やりがいを感じることに時間を使うことができる

・お金の心配が減る(なくなる訳ではない)

・好きなところに住める

FIREのメリットは【自由な時間を持てること】と【人生の選択肢が増えること】だよ。

FIRE達成できれば自分の好きなことだけに全力で取り組んでも、何の問題も発生しないからね。

労働に縛られることがないから、居住地を自分の都合に合わせて変えることもできる。

でも、その自由には【リスク】が存在するんだ。

それはデメリットで紹介するね。

FIREのデメリット

・不測の事態が起きると対応が難しい

・資産が尽きてFIRE生活が破綻する可能性がある

・FIREを達成することで目標を見失ってしまう

・お金の心配が完全になくなる訳ではない

・生活固定費を無理に削ったことでストレスをかかえる

・労働しないと家族が心配する

・FIRE達成するには時間がかかる

・誰でもFIREできる訳ではない

FIREのデメリットは大きく2つあるんだ。

【安定しない・リスクがある】と【そもそもFIREすることは難しい】ことだよ。

デメリットその①【安定しない・リスクがある】

【安定しない・リスクがある】のは資産運用の利益で生活をするからだね。

労働による収入がないので資産運用しか収入の柱がないんだ。だから、資産運用が失敗したら生活が破綻してしまうんだ。

お仕事でしか収入がない人もいると思うの。

FIREとどちらが不安定なの?

労働しか収入がない状況と資産運用しか収入がないFIRE。

どちらが不安定なのかは判断するのは難しいよ。

今の日本なら労働での収入の方が安定しているけど、将来はどうなるかわからない。

社会の環境によってどちらが安定するか違うからね。

どんな状況にも対応できるように収入源は複数用意しておきたいな。

資産運用が失敗する原因はたくさん考えられる。

資産運用する際は失敗の原因をあらかじめ減らしておくことを心掛けておこうね。

・投資対象を集中する。

投資する対象はなるべく広く分散させておきましょう。投資する対象が少ないと、その投資対象がダメになったときに自分の受けるダメージも非常に大きくなってしまいます。

・必要以上の大きなリターンを求める。

リターンを大きく求めるとリスクも同様に高くなる傾向にあります。リスクが高くなりすぎないように、自分が必要とする分のリターンを見極めて投資をしましょう。

しっかり準備していても不測の事態に動揺して間違った行動をしてしまうことはあるよ。

どんなに上手に資産運用していても予想できないことは発生する。

慌てて【暴落時のろうばい売り】のような間違った行動をとらないよう注意しようね。

でも、それが資産運用で一番難しいことなんだけどね。

デメリットその②【そもそもFIREすることは難しい】

FIREすることは難しい。

リーンFIRE(質素なFIRE)をするでも大変だよ。

資産運用の利益で継続的に生活していくなら4%ルールで資産を切り崩していく必要があるんだ。

【4%で切り崩す理由】

全世界株式の平均的な成長は5%強を見込めるため、4%で切り崩しても資産は減少しないという考え方から。

また、株式50%と債券50%なら4%切り崩しても30年間は資産はゼロにならない。むしろ増加することが多いという研究もあります。

FIREの初期段階で暴落が発生したら4%ルールでの切り崩し戦略もが失敗することもあるので注意してください。

リーンFIREしようとして年間の支出を200万円以下(毎月17万円程度)に抑えたとしても、資産運用の利益で生活するには5000万円もの大金が必要になるんだ。

毎月17万円の生活費。

これは結婚していたら生活できない金額だと思う。

日本人の平均的な生活費は30万円くらいだから、そのままの生活でFIREしようとすると資産運用の額は9000万円必要になってしまう。

FIREを達成するのには長期の資産運用か事業への挑戦が必要になるんだ。

FIREを目指す方法

FIREを目指す前に、どうしてFIREしたいのか理由を考えてみようね。

FIREには大きなメリットがあるけれどデメリットもしっかり存在するからね。

どうしてFIREしたいのかをしっかり考えてほしいんだ。

例えば【仕事がツライから今の会社から脱出したい】というのなら、FIREをしなくても今の会社を脱出する方法はあるからね。

転職活動だったり、副業を育てたり。

今ある悩みを解決するのにFIREを選択するのは時間がかかりすぎるかもしれないよ。

FIRE以外にも人生を変える方法は存在するからね。

それを考えた上で、FIREしたいと思ったのならいっしょにFIREを目指してほしいな。

FIREを目指すなら段階的に【STEP-UP】していこう

まずはサイドFIREの前段階を目指そう。

携帯電話代や電気代、家賃などの生活固定費の一部を不労所得だけで支払えるようになると達成感を感じるからFIREに近づいていることがわかるよ。

はじめは【携帯電話代】を不労所得で支払えるようになる。

次は、【携帯電話代】と【水道代】が不労所得で支払えるようになる。

少しづつ支払える範囲を拡大していけば、生活も楽になるしFIREの【STEP-UP】が進んでいることがわかるんだ。

次は具体的にどうやって不労所得を増やしていくのか考えてみよう。

①収入と支出のバランスを確認しよう

FIRE達成には家計の最適化することが一番の近道だよ。

自分の支出をしっかり把握しよう。

毎月どのくらいのお金を使って生活しているのか確認だよ。

家計簿をつけるのが面倒くさいなら、クレジットカードを使うと支出の管理が簡単になるからオススメだよ。私は楽天のクレジットカードを使って支出を把握しているよ。

ついでにポイントもついてくるからお得なんだ。

【楽天カード】に興味がある方は楽天カード新規入会キャンペーン

へどうぞ。

②支出の最適化を図る

保険料

携帯電話代

住宅にかかる費用(家賃)

不要なサブスクリプション代

ストレスを少なく節約するなら毎月定額で必要になる生活固定費を見直すのが一番だよ。

特に保険にかかるお金は見直しできれば大きな金額を節約できる。

生命保険(掛け捨て)と火災保険、自動車保険(対人対物無制限・弁護士特約)があれば十分なんだ。

【発生する確率が低いけど、発生すると致命傷になるもの】に対する保険だけに入るように厳選していこうね。

気軽に変更できるのは携帯電話代の節約だよ。

携帯電話代も格安SIMを使えば、ほとんど同じ使い勝手で携帯電話代が半分以下になったりするよ。

私も格安SIMだけど、YouTubeの動画を見る時に時間帯によっては少し遅く感じることはあるけど、ほとんどストレスは感じないよ。

自分の携帯電話をお仕事のツールとして使用している人以外なら、みんなにオススメできる節約方法だよ。

③インデックス投資による資産運用を始めよう

・投資するための準備

支出を最適化できたなら資産運用を実際にはじめよう。

投資をはじめるなら証券口座を開設する必要があるんだけど、実店舗のある証券会社はオススメできないんだ。

実店舗のある証券会社は手数料が高い投資商品を紹介してくる傾向にあるからね。

そうなると、みんなにオススメできる【手数料が低くて】【長期で見ると右肩上がりの成長を続けている】【広く分散された】投資商品を購入できなくなる。

だから証券口座を開設するなら実店舗ではない、ネット証券で口座を開設することを強くオススメするよ。

・NISA口座の開設

ネット証券を開設するときはNISA口座も開設しておこうね。

NISA制度には【つみたてNISA】と【一般NISA】があるんだけど、FIERを目的に長期投資をするのなら【つみたてNISA】がいいよ。

NISAは投資の利益を非課税にする制度だよ。

投資で得た利益は約20%が税金になってしまうんだ。

でも、NISA制度を活用すれば20%分の税金が非課税になるんだ。

投資する方法や内容はNISA口座でも普通の証券口座(特定口座、一般口座)も同じだから、投資をするなら使わない理由がないよね。

NISA制度の解説はこちらです。

・投資商品の購入

投資先は手数料(信託報酬、購入手数料)が安くて、広く分散されている投資信託やETFを選ぼうね。オススメの投資商品は全世界株式や世界で一番大きな影響力のある国の米国株式があるよ。

eMAXIS Slim全世界株式(オールカントリー)

SBI・全世界株式インデックス・ファンド

eMAXIS Slim米国株式(S&P500)

SBI・V・全米株式インデックス・ファンド

投資商品の購入方法はドルコスト平均法によるコツコツ積立型がいいね。

ドルコスト平均法を使えば市場が割高になったときは購入量を少なく、市場が割安になったときは購入量を多くすることができる。

どんな状況でも合格点が出せる投資方法になるんだ。

もし、余剰資金が貯まっていて一括で投資をしたいと思っても、少しだけ待ってほしい。

一括投資は資産の成長は一番大きくなる投資方法だけど、投資した後に暴落すると精神的なダメージが大きくなるんだ。

暴落のショックで投資を続けれらなくなってしまうこともある。一括投資は資産運用に慣れてから挑戦しようね。

・iDeCoの活用

iDeCoは投資した金額を年収から引き算してくれる節税の効果。それとNISAと同じように資産運用の利益分を非課税にしてくれる、2つのメリットがある制度だよ。

ただ、iDeCoは60歳まで引き出すことができないので早期FIREしたい人には向かないかもしれない。60歳以降のFIRE生活用の資産として運用するなら一番の活用したい投資制度だよ。

iDeCoの解説はこちらです。

④収入の拡大ができないか検討しよう

本業での収入アップや副業での新規収入源の確保を検討していこう。

FIREしたいのに本業に本気で取り組んだり、新しい仕事を求めるなんて不思議な気持ちだね。

でも、投資に回す資金はたくさんある方がFIREまでの時間を短縮することができるから、しっかり考えてみよう。

・本業の収入アップ

本業の収入アップは今の時代は簡単にはいかない。

本業の収入アップを考えるなら転職活動に取り組む必要があるよ。

転職することはリスクがあるけど、転職活動はリスクがほとんどないからね。

自分の目的にあった仕事を探してみるのも大切だね。

もしかしたら、収入は減少するけど時間にゆとりを持つことができる職場が見つかるかもしれないしね。

そうすれば、空いた時間を副業にまわすことで収入を増やすこともできるからね。

・副業での新規収入源の確保

副業で収入を得ることは難しいよ。

みんながサラリーマンになるも、自分の力で安定した収入を得るのが難しいからだものね。

でも、好きなことで収入を得ることに副業の楽しさがあると思う。

自分が楽しいと思うことで収入が発生したら人生の選択肢が大きく広がるよね。

サイドFIREの仕事が【自分の好きなことで稼げる副業】だったら最高だよね。

投資の収入源を確保する目的だけではなくて、FIRE達成後の好きな仕事や趣味を見つけるという意味でも副業を開発していきたいよね。

ムリしないでゆっくり副業を作っていこうね。

⑤支出と収入の差を確認してFIREにどこまで近づいているか確認しよう。

ここまですればFIREに向かって継続していくだけだよ。

収入と支出を確認してみて

不労所得(運用資産の4%)>年間支出

になればFIRE達成だよ。

FIREに到達しても、本業をやめるのかは【家族の気持ち】も重要になってくるから決断のときはまだ先になるかもしれないね。

毎月コツコツ継続していけば、FIREに向けて少しづつ前進していることがわかってくるはず。

資産運用は市場の動向にも大きく影響してしまうから、心を落ち着けてゆっくり取り組んでいこうね。

まとめ

今回はFIREについてだったね。

FIREに必要なものは

・不労所得

・資産運用の知識

・好きな仕事で収入を得る力

・家族の理解

だよ。

FIREのメリットは【いろいろな選択肢が持てる】【時間にゆとりがある】ことだね。

大きなメリットなだけに達成するのは難しいことだよね。

それに、FIREを達成して得られた時間をどう使うのかで今後の人生の豊かさが決まるからね。

FIREを目指しているときに、なにをしたいのかをゆっくり考えることが大切かもしれないよ。

自分や家族にとって一番幸せになる方法を探していきたいね。

今回のブログがみんなの選択の手助けになれば嬉しいです。

それではみんなでコツコツ小さなお金持ちになれるようにいっしょに頑張りましょう。

コメント