NISAは投資の運用益が非課税になる個人投資家に嬉しい制度です。

そのNISA制度が2024年から改定されてます。

今までのNISAよりも投資額と運用期間が大幅に拡大されます。

2024年以降は新NISAを「活用する人」と「活用しない人」で、格差はどんどん広がっていくでしょう。

投資をするなら見逃せない情報です。

こんにちはハニミチさん。

NISA制度の改定はとっても嬉しいの。

でも、難しくてよくわからないところもあるの

こんにちはハリネ。

NISA制度の変更は急だったから、理解が難しいところがあるよね。

NISA制度の改訂で投資家が注意しないといけないこともあるんだ。

今回は新しいNISAについて一緒に見ていこうね。

- 新NISAの制度内容

- 新NISAの注意点

- ハニミチの作戦

新NISAとは?

ねえねえ、ハニミチさん。

NISAってそもそもなんなのかな?

これを使うとお得になるってことはわかるんだけど、詳しくはわからないの

NISAはイギリスのISA(Individual Savings Account)を参考に導入された、投資の運用益が非課税になる制度なんだ。

NIPPONの頭文字をつけてNISAになったんだよ。

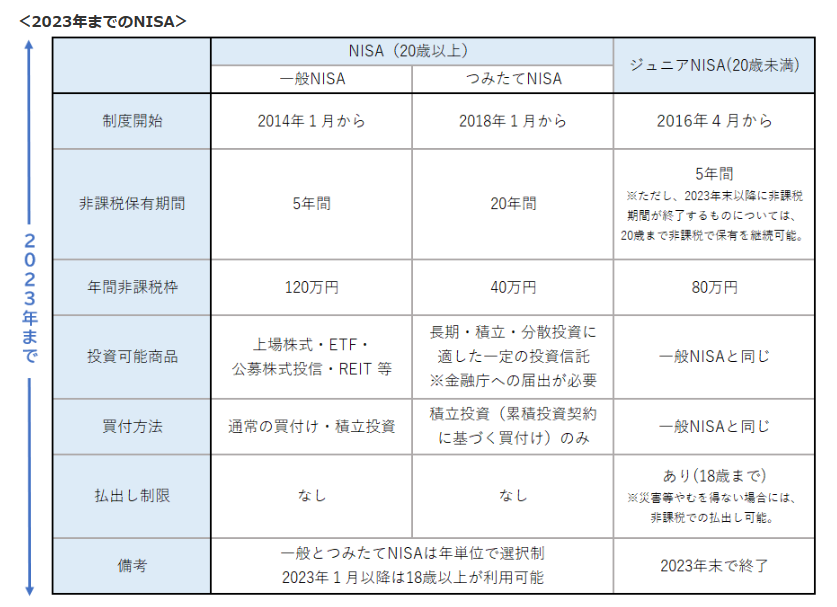

2023年まではNISA制度は「一般NISA」と「つみたてNISA」の二つに分かれていたんだ。

どちらも投資の運用益が非課税になるけど「投資できる金額」「運用期間」「投資対象」が異なるよ。

さらに、「一般NISA」と「つみたてNISA」は選択制でどちらか片方のNISAしか利用できなかったんだ。

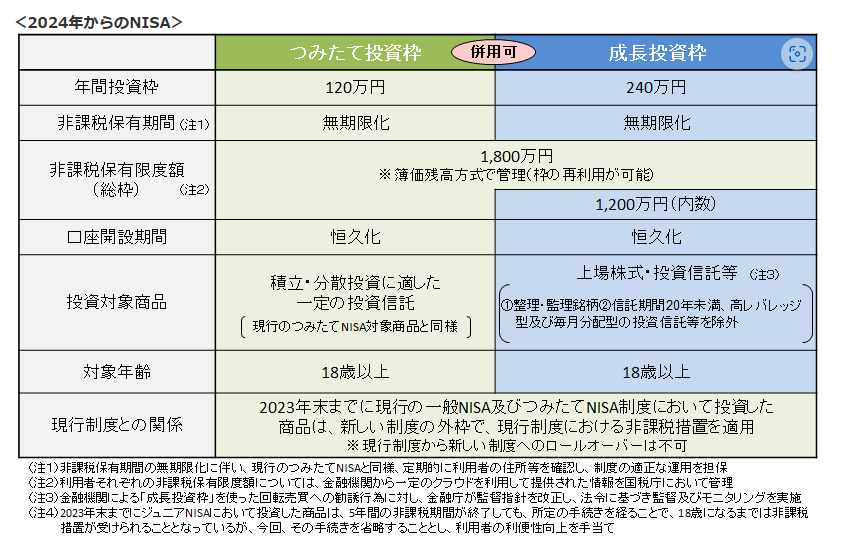

2024年からは新NISAとして制度が改定されるんだ。

これらの制度改定でNISAは今までよりも使いやすくなるんだ。

2023年以前のNISAと新NISAの制度の差

NISAの制度内容を表にしたよ。

年間の投資可能な金額が増加して、非課税で保有できる期間も無期限になったんだ。

少しわかりにくいのは非課税保有限度額。

NISAで同時に運用できる枠に上限が定められているんだ。

NISAで運用できるのは購入時の価格で最大1800万円まで。

でも、NISAを売却したら翌年に売却した枠は復活するよ。

| 一般NISA | つみたてNISA | 新NISA(つみたて投資枠) | 新NISA(成長投資枠) | ||

| 年間投資可能額 | 120万円 | 40万円 | 240万円 | 120万円 | |

| 非課税保有期間 | 5年間 | 20年間 | 無期限化 | 無期限化 | |

| 非課税保有限度額 | 600万円 | 800万円 | 成長投資枠との合計で1800万円 | つみたて枠との合計で1800万円 成長投資枠の限度額は1200万円 | |

| 口座開設期間 | 2023年まで | 2023年まで | 恒久化 | 恒久化 | |

| 投資対象 | 上場株式・ETF・公募株式投信・REIT等 | 長期・積立・分散投資に適した一定の投資信託 | 長期・積立・分散投資に適した一定の投資信託(つみたてNISAと同様) | レバレッジや毎月分配型を除いた上場株式や投資信託等 | |

| 対象年齢 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | |

| 旧NISAと新NISAとの関係 | 2024年からのISAとは別枠で管理 保有期間5年間は継続 | 2024年からのNISAとは別枠で管理 保有期間20年間は継続 | 2023年までのNISA と別枠で管理 同時に運用可能 | 2023年までのNISA と別枠で管理 同時に運用可能 |

・金融庁の資料

NISA制度の恒久化

新NISAでいちばん大きな変更点は制度が恒久化したこと。

つみたてNISAや一般NISAは期間限定のお試しの制度だったんだ。

それが恒久化して今後はずっとNISA制度を利用することができる。

長期投資でも安心して使っていけるね。

NISA投資可能額の大幅増加

次に大きな変更点は投資可能額が大幅に増加したこと。

一般NISAなら年間の投資可能額が120万円から360万円だから3倍。

つみたてNISAを選んでいた人なら40万円から360万円だから8倍だね。

年間の投資可能額は360万円だけど毎年積立していけば最大で1,800万円までNISAで投資ができるんだ。

投資可能額が大幅に増えたことで投資の威力が増加。

今後はNISAを使っている人とつかってない人で保有する資産の格差が広がっていくと思うよ。

投資の知識が人生を変える分岐点になりそうだね。

NISAのメリットとデメリット

NISAのメリットとデメリットはそのまま、投資のメリットとデメリットと言えるんだ。

NISAは投資の運用益を非課税する制度。

投資の上に成り立っている制度だからね。

デメリット

元本は保証されない

NISAは投資。だから、元本保証はされていないんだ。

残念だけどマイナスになってしまうこともあるんだ。

15年以上の長期投資ならマイナスで終わってしまうリスクは小さくなる。でも、絶対ではないんだ。

- 対策1.余剰資金で投資する

- 対策2.生活防衛費を確保する

- 対策3.短期間で利益は狙わない

NISAは長期で広く分散された投資対象に積立していく投資と相性がいいんだ。

長期:運用期間のリスク分散

分散:地域特性のリスク分散

積立:入金時期のリスク分散

長期分散積立投資はリスクを分散させているから、一気に大きな利益を得ることは難しい。

成功率は高いけど時間をかけてゆっくり利益を積み重ねていく投資スタイルなんだ。

失敗する可能性が高かくて勧められないけど

「短期・集中・一括投資」のほうが一攫千金には向いているんだ。

でも、難易度が高すぎるからやめておいたほうがいいよ。

リスク許容度以上に投資してしまう危険性

実は、新NISAになってから生まれたデメリットもあるんだ。

投資可能な金額が大幅に増額されたから自分のリスク許容度以上に投資をしてしまうかもしれないんだ。

それまでの投資可能な金額は小さい金額ではないけれど、失敗しても致命傷になる金額ではなかった。

でもNISAが新しくなって投資可能な金額が大きく増額された。

自分のリスク許容度以上に投資して失敗すると、「投資の失敗=人生の失敗」になるかもしれない。

投資可能額が増えたのは間違いなくメリット。

でも、大きな金額を投資できるから注意して利用する必要が生まれたんだ。

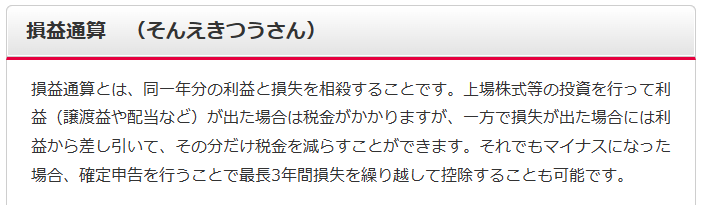

損益通算できない

NISAは運用益が非課税になる制度だから、運用益がないと効果がない制度なんだ。

しかも、NISA口座は運用した結果が損失がでても損益通算ができないんだ。

損益通算は投資の利益と損失を合計して利益分にかかる税金を少なくする制度だよ。

損益通算とは、同一年分の利益と損失を相殺することです。上場株式等の投資を行って利益(譲渡益や配当など)が出た場合は税金がかかりますが、一方で損失が出た場合には利益から差し引いて、その分だけ税金を減らすことができます。それでもマイナスになった場合、確定申告を行うことで最長3年間損失を繰り越して控除することも可能です。

せっかくの運用益が非課税になる制度。

NISAを使うなら全世界株式や米国株式などの利益が得られやすい投資対象を選んでいきたいよね。

デメリットの回避方法

デメリットを回避する方法もちゃんとあるよ。

それは、投資に慣れるまではドルコスト平均法でゆっくり積立すること。

一度に大きな資金を投資すると、どうしても下落局面で動揺してしまうんだ。

特に大きな貯金を持っていて、それを投資に回すときは2〜3年かけて、ゆっくり積立してほしいな。

- 自分のリスク許容度を確認しやすい

- ゆっくり時間をかけて資産運用の値動きに慣れることができる

- 投資中に大きな下落相場が発生しても現金が手元に残っていれば安く買うチャンスになる

ドルコスト平均法よりも一括投資のほうが投資のリターンは大きくなりやすい。

だけど、投資からリタイアしてしまう可能性も高いんだ。

初めて投資をするならドルコスト平均法で始めてほしいな。

一括投資は投資に慣れてから挑戦するので十分。

焦らなくていいからね。

メリット

運用益が非課税になる

新NISAのメリットは非課税で資産運用ができること。

NISA口座以外で資産を運用すると運用益の20.315%が税金になってしまうんだ。

でも、NISA口座で運用して生まれた運用益は非課税。

つまり、NISA口座で運用して生まれた利益は全部自分で使うことができるんだ。

いつでも解約できる

NISA口座で得られた利益は基本的にはそのまま運用を継続した方が資産形成上は有利。

投資の利子に利子が乗る。

【複利の力】で資産が育つスピードがどんどん加速していくからね。

でも、新しいNISAになってからは、利益分を使って生活を豊かにすることも悪くないんだ。

新NISAでは売却したNISAの非課税運用の枠も翌年には復活して再利用できるんだ。

つみたてNISAや一般NISAは投資できる期間が決まっていたし、投資できる金額も小さかったから絶対に解約したくない運用枠だった。

- 新しいNISAになってからNISA枠で運用できる金額が大きなったこと。

- 新しいNISAは売却しても翌年に非課税投資枠が復活すること。

以上からNISAを売却するハードルが低くなったんだ。

- 運用益分を少しだけ引き出して生活に使ってもいい。

- 引き出さずに運用を継続して投資の効率を高めるのもいい。

自分のスタイルで投資ができるのは素敵なことだよね。

不労所得が得られる

NISAのメリットは投資のメリット。

投資の最大のメリットは不労所得が手に入ること。

大きな資金が必要になるけど投資で得られる不労所得は労力がほとんどかからない。

真の不労所得なんだ。

このマネーマシンが完成したら、ほったらかしでも問題がないくらいなんだ。

やることは年に数回、自分の資産配分をリバランスして資産配分を整えるくらい。

ただ、不労所得だけで生活するとしたら1億円クラスの資産が必要になってしまう。

それは流石に難易度が高いよね。

でも、毎月のお小遣いを増やすくらいならそこまで難しくない。

100万円の資産があれば毎月3,000円強のお小遣いが手に入るんだ。

運用資産が200万円なら毎月7,000円弱のお小遣い。

1000万円なら毎月30,000円強のお小遣いが貰えるんだ。

※資産を切り崩すときによく使われる4%ルールを適用

4%ルールは作り上げた資産を長持ちさせるのに有効な出口戦略【トリニティスタディ】。

トリニティスタディは有名な出口戦略の愛称。

株式と債権を50:50で保有していると、毎年4%の取り崩ししても95%以上の確率で資産が残っているという論文。

今の運用額で貰えるお金を確認しながら投資をすると目標が明確になって投資を続けやすくなるんだ。

投資のモチベーションもグッと上がるよね。

資産を最大化できる

お金を引き出さなくても運用することで資産を最大化できるのは大きなメリット。

労働して安定収入がある間は、運用中の資産をわざわざ引き出さなくても大丈夫だよね。

うん。

確かにそうなの。

お給料があるなら、運用中のお金を引き出さなくても生活できるのよ。

それなら運用を継続するだけで資産を最大化できる。

資産の最大化というと難しそうだけど、実は方法はシンプルなんだ。

- 将来右肩上がりが期待できる投資先へドルコスト平均法で積立投資する

- 全世界株式や米国株式のインデックスに連動した投資信託やETFが理想的

- 年利5〜7%くらいのリターンが期待できる

- 20年以上継続する

全世界株式や米国株式などの将来右肩上がりが期待できるインデックス。

これに連動した投資信託やETFに積立投資する。

そうすると年利5〜7%くらいのリターンが期待できるんだ。

これを長期間続けること。

それだけで複利の効果でしっかりと資産は育っていくんだ。

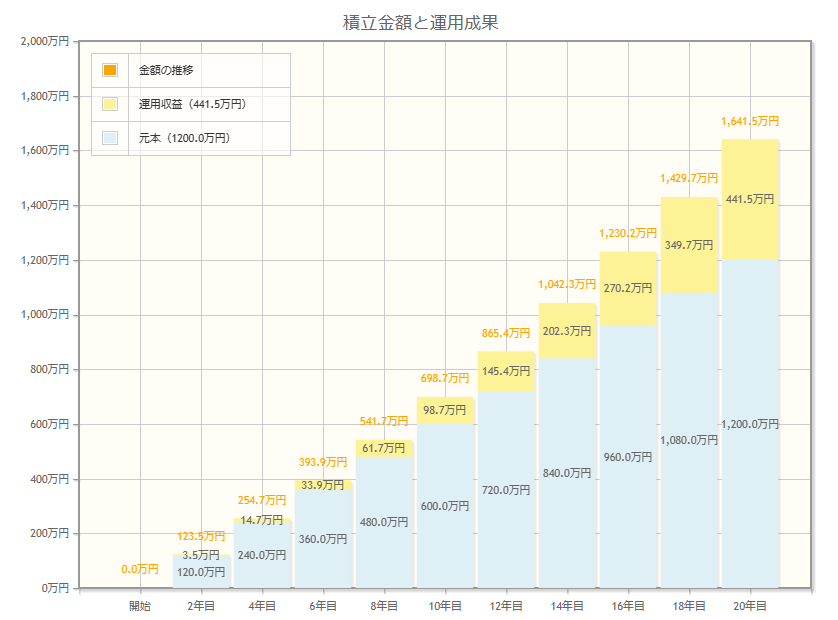

年利5~7%程度の成長率ではなかなか資産は増えていかないと感じるかもしれない。

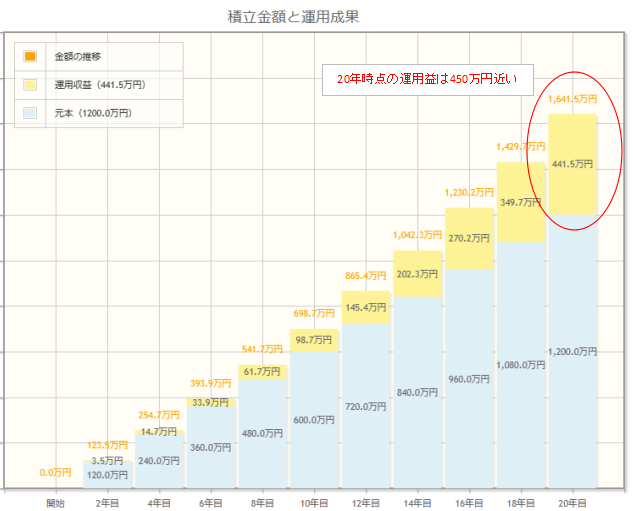

でも、毎月5万円をドルコスト平均法で積み立てると20年後には含み益が440万円を超過するんだ。

含み益にも年利が乗るから、その後の資産の増加ペースは加速していくよ。

資産の最大化を目指すなら高配当投資よりも、分配金を自動的に再投資する投資信託を選ぶほうが、手数料などの経費がかからないから効果が高いんだ。

- お小遣いを貰える

- 資産が最大化する

この二つのメリットで投資のモチベーションを上げながら、コツコツ投資を続けていこうね。

注意!2023年以前のNISAは解約しないこと!!

2023年以前から始めていた、つみたてNISAや一般NISAの取扱はどうなるのか?

運用期間が残っている間は、追加投資はできないだけで、今まで通り非課税運用をしてくれるんだ。

2023年以前に投資したNISAと2024年以降のNISAは全くの別制度として管理される。

新NISAの非課税保有限度額1800万円とは別管理になるんだ。

NISA制度として運用できる上限額は「新NISA:1800万円」と旧NISAやジュニアNISAの合計額になるんだ。

旧NISAで運用している分は、慌てて解約しないように注意しようね。

非課税運用の枠が無くなってしまうよ。

大切にとっておこう。

2021年:つみたてNISA40万円

2022年:つみたてNISA40万円

2023年:つみたてNISA40万円

旧NISA口座に120万円運用が継続されるが新NISAでの生涯投資額は減少しない。

つみたてNISAと並行して新NISAは最大1,800万円まで運用可能。

合計で1,920万円運用される。

新NISAの活用方法

投資をする時に押さえておきたい基本戦略

まずはNISA制度に一番適した投資方法を確認しておくね。

NISA制度は長期・分散・積立投資に適した制度。

「15年以上の長期」で「広く分散された将来右肩上がりが期待できるインデックスに連動した投資先」に「ドルコスト平均法で一定の金額を定期的に同じ投資対象に積立投資していく」スタイルと相性がいいんだ。

長期・分散・積立投資

NISA制度は長期・分散・積立投資に適しているよ。

特に「つみたて投資枠」は以前の「つみたてNISA」と同じ、長期・積立・分散投資に適した一定の投資信託にしか投資できないんだ。

「信託報酬が安く」て「広く分散されている」「将来右肩上がりが期待できる」インデックスに連動した投資信託を選んで15年以上を目安に長期投資をしていこう。

短期的にはマイナスになることもあるけど全世界株式なら15年以上。米国株式なら17年以上投資をすれば赤字になる可能性は非常に少なくなるんだ。

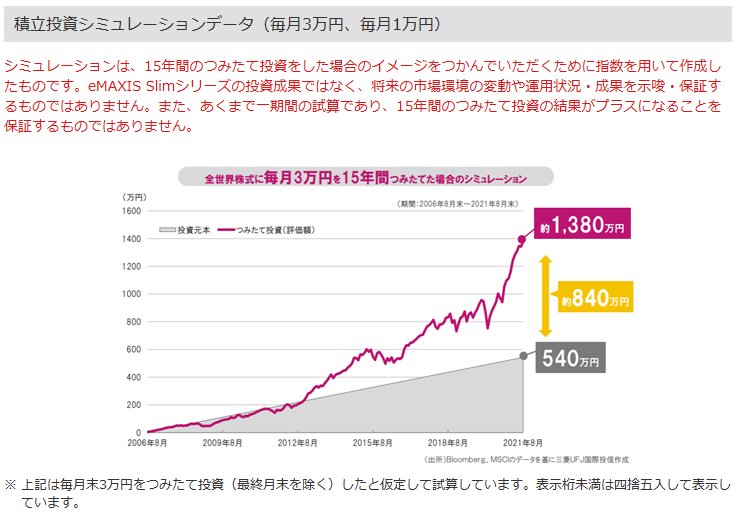

全世界株式に15年以上投資をした時のイメージでわかりやすい資料があったよ。

eMAXIS Slim全世界株式(オールカントリー)に積立投資しているイメージ図。

利益が保証される訳ではないけど、今後の資産の期待値が見える化できて嬉しいよね。

マネックス証券さん、ありがとうございます。

ドルコスト平均法

ドルコスト平均法は自分で決めた定額を毎月など定期的に購入していく投資方法。

市場が上昇しても下落しても定額で購入するから、高いときは投資商品を少なく購入できるし、安いときには多く購入できるんだ。

下落相場での精神的なストレスは自分が思っている以上に大きいんだ。投資を今から始めるならドルコスト平均法で投資に慣れることからスタートしようね。

新NISAを利用する具体的方法

新NISAは運用益が非課税になる制度。

投資可能な金額も決まっているから、なんとかNISAの投資枠を全部使い切りたいと思ってしまうよね。

投資の効率だけなら最短5年で360万円をNIASに投資して1800万円のNISA枠を使い切ってしまうほうが利益が大きくなりやすいよ。

でも、それでは自分のリスク許容度を大きく超えて投資をすることになりやすい。

軽い下落局面に遭遇するだけでも、投資の損失に動揺して投資からリタイアしかねないんだ。

- 投資は余剰資金で行う

- 投資金額は自分のリスク許容度の成長に合わせて増やしていく

この二つを守るだけで、投資の成功確率は大きく上がるよ。

NISAで投資できる金額はその人の状況によって違うからね。

1800万円も余剰資金があるひとは少数派。

継続できる無理のない投資計画を立てることが大切なんだ。

ハニミチの新NISA活用方法

私の投資方針はNISAが新しくなっても変わらないんだ。

【長期・分散・積立投資をメイン戦略とする】

- 生活防衛費は1年分を確保済み。このまま現金預金で維持

- ドルコスト平均法で余剰資金を使って投資

- 投資先は将来的に右肩上がりが期待できる「全世界株式」「米国株式」

- 選択する投資信託は低コスト、純資産総額、運用成績を比較して選択

【2023年の投資方針(NISA改定前)】

- NISA口座は最も高い成長が期待できる米国株式

- つみたてNISAの投資額は40万円が目標

- NISAの枠を超える金額の投資は特定口座で運用

- 特定口座の投資は全世界株式と米国株式を5:5で運用

- お楽しみ枠として少額でレバナスを運用

【2024年の投資方針(NISA改定後)】

- 新NISAは投資金額が大きく運用期間も無期限なので、米国以外が成長しても大丈夫なように新NISA口座の投資対象は全世界株式

- お楽しみ枠のレバナスを少し増やす。全世界株式とレバナス9:1で運用。リターンの調整

- 新NISAの積立額は「つみたて投資枠」の上限10万円が取りあえずの目標

- 生活が厳しいなら積立額は減らす

- 特定口座で運用中の投資信託をNISA口座に移し替える

- 移し替える投資信託は運用益が小さいものから順番に移行

NISAが新しくなっても投資する基本的な方針は変わらないよ。

2023年の投資方針(NISA改定前)

- つみたてNISAの40万円をフル活用する。

- 余剰資金をドルコスト平均法で投資。

私は生活防衛費を確保しているから、余剰資金はすべて投資に回すつもりだよ。

基本は米国株式と全世界株式に5:5で投資する。

2024年の投資方針(NISA改定後)

2024年になって新NISAが始まったら、特定口座で運用中の投資信託を新NISAへ移動する。

【移行の順番】

特定口座で運用している投資信託の解約する順番が利益が小さいものからなのは、利益が大きいものは解約すると税金が大きくなってしまうから。

- 10万円の元本で利益が10,000円出ているなら20.315%の課税で引かれる金額は2,031円。

- 10万円の元本で利益が20,000円出ているなら20.315%の課税で引かれる金額は4,063円。

税金で納める金額を少なくしたいからなんだ。

特定口座の資金は新NISAにすべて移動する予定だよ。

上手くいけば最短の5年間で新NISAの生涯投資可能額を全部埋められるかもしれないね。

【新NISAの投資先】

新NISAは運用期間が無期限で投資できる金額も大きい。

一番地域の分散が効いていて世界のどこが成長しても問題のない「全世界株式」を投資対象に選んだんだ。

eMAXIS Slim全世界株式(オールカントリーは手数料が安くて、純資産総額が大きいから強制的に解約される「強制償還」のリスクが少ない。運用実績も良いから安心して運用できるんだ。

| 投資信託名 | eMAXIS Slim全世界株式(オールカントリー) |

| 投資対象 | 全世界の投資可能な株式市場の大規模、中規模が対象 |

| 開始日 | 2018.10.31 |

| 純資産総額 | 6,082.11億円(2022/8/1) |

| 信託報酬 | 0.1144% |

| 信託財産留保額なし | なし |

| 解約手数料(税込)なし | なし |

| アセットクラス | 株式 |

| ベンチマーク | MSCI オール・カントリー・ワールド・イン デックス(配当込み、円換算ベース) |

| 構成数 | 約2,500銘柄 |

| 実質コスト | |

| 2019年 | 0.1190% |

| 2020年 | 0.2090% |

| 2021年 | 0.1780% |

| 2022年 | 0.1700% |

| 年間収益率 | |

| 2018年 | -7.5% |

| 2019年 | 26.8% |

| 2020年 | 9.0% |

| 2021年 | 32.7% |

| 2022年 | -2.4% |

米国株式から全世界株式に変更するから期待リターンが減少してしまう。

その分は、お楽しみ枠で運用していたレバナスを少し拡大して調整する予定。

レバナスはNASDAQ100指数に対して当日の投資成績が2倍になることを目指す投資信託。

米国テクノロジー株を中心に構成されている。

レバレッジが掛かっているため上昇するときは2倍だが、下落するときも2倍。

市場が上昇相場であれば大きなリターンを狙うことができるが、下落相場では大きく資産を減らしてしまう危険もある。また、市場が上がったり下がったりするレンジ相場では資産が減衰してしまうため注意が必要。

運用するなら運用する資産全体の割合で5%程度の少額投資を推奨。

レバナスの投資は、運用する資産の割合で5%くらい。慣れてきたら10%くらいを目標にしているんだ。でも、資産の増減幅が大きいから自分のリスク許容度と相談することになりそう。

NISAで選びたい証券会社

NISAは長期間で資産運用することを前提にしている制度。

だから、証券会社も長く安心して付き合っていけるところを選んでいきたいよね。

証券会社を選ぶならネット証券が絶対条件。

- オンラインだけで取引が完結

- 取引手数料が安い

- 営業電話がない

特に営業電話がないことは自分の決めたルールを守って投資をするためには重要なポイント。

投資のルールは規律を守ることが大切。そして、規律を守ることは難しいんだ。

それなのに証券会社から規律に反したことを提案されてしまっては、自分のルールを守ることがさらに困難になる。しかも、投資は自己責任。自分の投資ルールに反して失敗しても、他の人は責任を取ってはくれない。

後で後悔しないようにネット証券を利用するようにしようね。

ネット証券の中で一番優秀なところは【SBI証券】なんだ。

- ネット証券で最大手

- 手数料が最安クラス

- ポイントサービスが最強

SBI証券の優秀なところは最大手で倒産するリスクが低いから、長期運用するNISAと相性がいい。

投資にかかる手数料が業界で最安クラスである。

クレジットカードの積立投資や投資信託を保有しているだけでポイントが貰えるサービスのポイント付与率が他の証券会社に比べて大きい。

SBI証券の詳しい解説もしているから一度確認してほしい。

↓↓安心の資産運用ならSBI証券↓↓

クレジットカード積立の上限が毎月5万円までだから、これ以下の投資金額で資産運用するならSBI証券だけで問題ないんだ。

毎月の投資額が5万円を超えるようになったら、クレジットカード積立の枠がもっと欲しくなる。

そのときは、マネックス証券がクレジットカード積立のポイント付与が優秀だから利用を検討したいね。

楽天証券はポイント付与サービスが弱くなってしまった。楽天経済圏をフル活用していたり、クレジットカード積立の金額が10万円を超えたときに検討したいな。

新NISAで投資信託を選ぶときの7つの条件

新NISAで投資信託を選ぶなら、次のことに注意したいよ。

- 長期で利益が最大=株式が最も期待値が高い

- 将来的に右肩上がり=過去の実績から全世界株式や米国株式

- インデックス運用=アクティブ運用よりも勝率が高い

- 分散されている=全世界や米国全体を対象にする

- 手数料が安い=0.2%以下が目安

- 純資産総額が十分にある=強制償還のリスク低い

- 流動性が高い=売買がしやすく安定購入できる

NISAは長期で投資することが前提の制度。

投資を長く続けるときに、初めの投資信託の購入で失敗してしまうと元には戻せないからね。

初めのうちに投資先をしっかり選定しておけば、自信をもって長期投資に取り組むことができるんだ。

長期投資で利益が最大

新NISAでは「つみたて枠」と「成長投資枠」の2つの投資枠が用意されている。

投資できる対象が「つみたてNISA」と同様に厳選されている「つみたて枠」。

一部のレバレッジ商品や毎月分配型の投資信託を除いているけど、投資対象が広い「成長投資枠」。

どちらの枠も投資できる対象に差はあるけど、投資の運用益が非課税になる制度なのは変わらないんだ。

NISAの制度を最大限有効に利用するなら運用益が1番大きくなるところに投資したい。

そうなると投資する対象は株式が一番適しているんだ。

株式は成長率が最も高いアセットクラス。

債権やコモディティ、現金に比べて株式の成長率は高いんだ。

- 現金の年利(銀行預金)0.2%

- 米国債権の平均利回4.9%

- 米国株式の平均年率6.8%

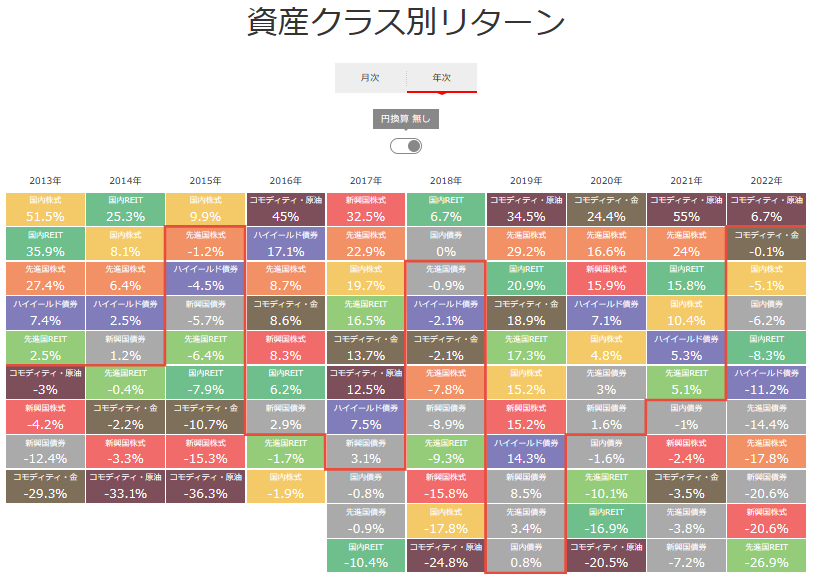

表をみるとわかるけど、安定して成長しているのは先進国株式や国内株式なんだ。

今後は新興国株式も期待できるといわれていて、株式の成長の期待値は他のアセットクラスより高い。

株式の優秀さが表れているよね。

成長率も1~2%くらいの差がある。

1%と聞くと小さく見えるけど長期で資産運用すると、とっても大きな差になってしまう。

NISAの枠は限られた貴重な投資枠。

しっかり有効に利用したいよね。

将来的に右肩上がり

投資は上がったり下がったりを繰り返す。

でも、長期で保有していけば運用金額は少しづつだけど、しっかり大きくなってくれる。

全世界株式や米国株式は将来右肩上がりが期待できる優秀な投資先。

しっかり長期投資を続けることができれば、プラスのリターンが期待できるんだ。

長期投資をするなら、将来上がるかわからない投資先を選んではいけない。

将来右肩上がりが期待できるところを選ぶ。

将来性に自信が持てない投資先は投資を継続することができないからね。

また、将来右肩上がりの投資先を選んで投資すると、利子に利子が乗る【複利の効果】も期待できるよ。

【複利の効果】が大きく実感できるのは長期投資の後半。

20年以上も投資を継続すると複利の効果を実感できるんだ。

毎年、常に利益が出るわけではないからグラフは参考でしかないけど、長期投資なら資産をマイナスにするリスクは大きく減らすことができる。

複利の効果とプラスのリターン両方を狙うなら「右肩上がりの投資先」を選ぶことが大切なんだ。

インデックス運用

インデックス運用とアクティブ運用。

どちらが優れた投資信託なのか。

それは、手数料が安いインデックス運用に軍配が上がるんだ。

投資のプロが資産運用してくれるアクティブ運用。

でも、売買にかかる手数料が大きくなるから信託報酬が高く設定されているんだ。

市場を予測するのは投資の専門家でも難しいから、長期で資産運用しているとインデックス運用の運用成績と同じくらいになってしまうよ。

長期投資の成績でみると、アクティブ運用の投資信託のうち85%はインデックス運用に負けてしまう。

手数料の安くて、将来右肩上がりが期待できる市場に連動したインデックス・ファンドを選ぶようにしようね。

分散されている

投資対象が十分に分散されていることは、とても大切なこと。

一つの会社だけに集中して投資すると、その会社が倒産したとき投資した資金は全部なくなってしまうんだ。投資した金額が少額なら諦めも付くけど、自分の全財産だったりしたら後悔しきれないよね。

でも、投資対象を増やせば、一つの会社が倒産したとしても影響は小さくなるんだ。

投資対象が多ければ多いほど、一つの会社が失敗しても影響は小さいものになっていくよ。

だから、投資するならたくさんの優秀な会社に分散して投資をしたいんだ。でも、一つ一つ会社を調べて投資をするのは大変な労力がかかってしまう。

だから、投資信託を利用して投資をすることをお勧めするんだ。

投資信託を使えば簡単に全世界や米国の優秀な会社に分散して投資ができるよ。

| 名称 | 構成数 |

| eMAXSIS Slim全世界株式(オールカントリー) | 約2,500銘柄 |

| eMAXIS Slim先進国株式 | 約1,300銘柄 |

| <購入・換金手数料なし>ニッセイ外国株式インデックスファンド | 約1,300銘柄 |

| eMAXSIS Slim米国株式(S&P500) | 約500銘柄 |

| SBI・V・S&P500 | 約500銘柄 |

紹介した投資信託は手数料が安くて十分に広く分散された投資ができる、お勧めの投資信託なんだ。

長期投資はこういう優秀な投資信託を選んで投資することが基本になるよ。

当然、構成銘柄が多い方がリスクが減る。

全世界>先進国>米国の順番だね。

投資で大切なのは資産を「ゼロ」にしないこと。

しっかり資産を分散して致命傷を避けることが一番大切なんだ。

手数料が安い

長期投資をするなら手数料の影響は大きいよ。

30年間の資産運用を信託報酬1.0%の投資信託で運用すると、最終的には資産全体の15%が手数料に取られてしまうんだ。

現在は信託報酬が0.1%以下の投資信託も少なくない。

手数料が高い≠優秀な投資信託なんだ。

むしろ手数料が安いほうが運用実績がよくて、みんなが安心してお金を預けてくれる優秀な投資信託であることが多い。

手数料にはシビアになろうね。

純資産総額が十分にある

純資産総額が小さくなりすぎると、強制償還する危険があるんだ。

強制償還というのは投資信託の運用が厳しくなってしまって、運用の途中で投資信託が終了。

強制的に運用資産が解約されて返金されてしまうこと。

長い時間をかけて資産を育てるつもりだったのに、突然解約されてしまうのはショックだよね。

運用結果が黒字ならまだしも、赤字だったら目も当てられないよ。

強制償還のリスクは純資産総額が10億円から30億円が基準といわれているんだ。

また、純資産総額が増加傾向にあるなら強制償還のリスクは低いよ。

マイナーな投資信託などを購入するときは注意しようね。

流動性が高い

流動性というのは売買のしやすさのこと。

新興国や紛争などが多い地域など、カントリーリスクが高いものに流動性の低いものが多いんだ。

そんな地域の個別株を売買するときは特に注意が必要だよ。

全世界や先進国、米国の株式や債券の投資信託は流動性は高いといえるね。

新NISAで投資信託を選ぶときの7つの条件をクリアした投資信託を選べば、20年間、30年間と安心して資産運用を続けることができるんだ。

運用期間が無制限化された新NISA。

将来も安心して運用を継続できることが選ぶときのポイントなんだ。

どんな投資信託が良いのか迷ったら「eMAXIS Slim全世界株式(オールカントリー)」を基準にして比べてみてほしい。

| 投資信託名 | eMAXIS Slim全世界株式(オールカントリー) |

| 投資対象 | 全世界の投資可能な株式市場の大規模、中規模が対象 |

| 開始日 | 2018.10.31 |

| 純資産総額 | 6,082.11億円(2022/8/1) |

| 信託報酬 | 0.1144% |

| 信託財産留保額なし | なし |

| 解約手数料(税込)なし | なし |

| アセットクラス | 株式 |

| ベンチマーク | MSCI オール・カントリー・ワールド・イン デックス(配当込み、円換算ベース) |

| 構成数 | 約2,500銘柄 |

eMAXIS Slim全世界株式(オールカントリー)を選ぶのでも問題ないけど、投資を長く続けるなら、自分が納得して選ぶことが大切だからね。

まとめ

NISAは投資の運用益が非課税になる個人投資家なら絶対に利用したい制度。

2024年から運用期間が無制限になって、運用可能額も年間360万円。保有できる上限額1,800万円の大きな金額になるんだ。

投資可能な金額が大きくなると自分のリスク許容度を超えて投資をしてしまう可能性はあるから注意が必要だけど、それ以上に活用するメリットが大きい制度なんだ。

自分のリスク許容度を確認しながら、しっかりとNISA制度を活用してほしい。

今後はNISAを「利用する人」と「利用しない人」で資産の格差は広がっていくからね。

NISAを利用するときの証券会社でお勧めなのはSBI証券。

NISAを利用する際は長期間での運用が前提の制度だから、次の7つの条件をクリアする投資信託を選んでね。

- 長期で利益が最大=株式が最も期待値が高い

- 将来的に右肩上がり=過去の実績から全世界株式や米国株式

- インデックス運用=アクティブ運用よりも勝率が高い

- 分散されている=全世界や米国全体を対象にする

- 手数料が安い=0.2%以下が目安

- 純資産総額が十分にある=強制償還のリスク低い

- 流動性が高い=売買がしやすく安定購入できる

これらをクリアしている代表的な投資信託は「eMAXIS Slim全世界株式(オールカントリー)」。

| 投資信託名 | eMAXIS Slim全世界株式(オールカントリー) |

| 投資対象 | 全世界の投資可能な株式市場の大規模、中規模が対象 |

| 開始日 | 2018.10.31 |

| 純資産総額 | 6,082.11億円(2022/8/1) |

| 信託報酬 | 0.1144% |

| 信託財産留保額なし | なし |

| 解約手数料(税込)なし | なし |

| アセットクラス | 株式 |

| ベンチマーク | MSCI オール・カントリー・ワールド・イン デックス(配当込み、円換算ベース) |

| 構成数 | 約2,500銘柄 |

これを基準にして自分が納得できる投資信託を選んでほしいな。

最後に投資の基礎知識もリンクを貼っておきます。

これがきっかけで投資をがんばる人の役に立てればと思います。

今回の記事が参考になると嬉しいです。

一緒にコツコツ継続していきましょう。

ありがとうございました。

コメント